Le bilan 2021 des marchés actions est excellent, quels qu’ils soient.

Celui du portefeuille Adapera est encore meilleur.

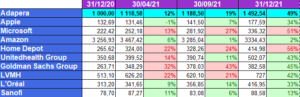

Comparaisons avec les indices depuis le début de l’année

| 31/12/20 | 30/04/21 | 30/09/21 | 31/12/21 | ||||

| Adapera | 1 000,00 | 1 118,58 | 12% | 1 188,50 | 19% | 1 492,54 | 49% |

| CAC 40 | 5 551,41 | 6 269,48 | 13% | 6 520,01 | 17% | 7 153,03 | 29% |

| DJ | 30 606,48 | 33 874,85 | 11% | 33 843,33 | 11% | 36 338,30 | 19% |

| SP 500 | 3 756,07 | 4 181,17 | 11% | 4 307,54 | 15% | 4 766,18 | 27% |

| Nasdaq 100 | 12 888,30 | 13 962,70 | 8% | 14 448,60 | 12% | 16 320,08 | 27% |

Adapera dépasse donc l’indice le plus haussier de l’année de 20 points !

Félicitations à ceux qui auraient suivi mes conseils et qui ont donc vu leur capital croître de 49%.

Gardons la tête froide. Qu’est-ce que cela prouve ? Uniquement que nos choix ont été pertinents cette année, pas qu’ils le seront sur le long terme : attendons quelques années pour nous tresser des lauriers.

Comparaisons avec des titres emblématiques

Adapera poursuit sa progression, maintenant en 3e place de notre petite sélection.

Parlons maintenant des valeurs à suivre pour cette nouvelle année.

Parmi les titres qui me semblent intéressant pour leur rendement, citons :

- Sherwin-Williams (US8243481061)

La chaîne de distribution de matériel de bricolage a vu son titre grimper de 46 % cette année. Je la garde dans mon panel. D’une part, sa résilience est très forte (1000) mais surtout les évènements climatiques extrêmes causés par le réchauffement climatique aux Etats-Unis iront se multipliant dans les années à venir, lui assurant des revenus réguliers.

- Taiwan Semiconducteur (US8740391003)

Titre très intéressant avec un fort rendement, mais l’instabilité géopolitique autour de l’île de Taïwan me fait l’éviter.

- Nike inc. (US6541061031)

Avec la fin probable des problèmes d’acheminement à la fin du premier semestre 2022 et des augmentations salariales sectorielles aux Etats-Unis, l’année à venir devrait être bonne pour l’entreprise. Je fais rentrer Nike dans le portefeuille Adapera. Attention à ceux qui voudraient suivre mon exemple : la progression annuelle moyenne de Nike (environ 14%) est moindre que celles des entreprises de technologie. Tout en confortant nos résultats, cela devrait aussi les tasser.

- Accenture (IE00B4BNMY34)

Le titre a connu une année exceptionnelle avec une croissance de presque 62 % sur un an. Il s’agit même d’une bonne surchauffe par rapport à sa croissance habituelle, qui tourne plutôt autour de 15% ces 20 dernières années. Je conserve donc, mais en surveillant le titre pour prévenir une correction brusque.

- Home Depot (US4370761029)

Titre prometteur, avec une très forte résilience (1000). Mais il a connu une croissance de 57% cette année, soit le quintuple de sa croissance annuelle moyenne ces 20 dernières années. C’est pour la première raison pour laquelle que je ne me lancerai pas dans l’aventure cette année. La seconde étant que Sherwin-Williams est déjà présent dans le portefeuille Adapera. Cela ferait doublon sur le secteur de la fourniture en travaux de bâtiment.

Parmi les titres qui me semblent intéressant pour la variation haussière de leur cours :

- Apple (US0378331005)

L’entreprise à la pomme a toujours la forme avec une hausse de 30 % depuis le début de l’année. Je la conserve dans mon portefeuille pour deux raisons. D’une part, son adaptation à l’environnement technologique (intégration dans le créneau de la voiture autonome) et sa politique en matière boursière, avec des splits réguliers qui permettent à chacun d’entrer dans son capital, et par là-même, le renforce.

- Netflix (US64110L1061)

Après un excellent cru 2020, l’année suivante fut celle des prises de bénéfices, c’est normal. Le titre devrait rebondir. Je ne m’engage toutefois pas car la concurrence est désormais intense dans le secteur et Netflix se retrouve face au milliards d’Amazon. Trop d’incertitude sur le déroulement du combat.

- Amazon (US0231351067)

Comme pour Netflix, une croissance faible en 2021 à la suite du bond de 2020 fait qu’il pourrait être très avantageux de sélectionner ce titre. Mais il est toujours trop cher pour moi.

- Booking (US09857L1089)

A conserver en vue, mais il y a toujours trop d’incertitude sur la reprise des activités touristiques.

- Salesforce (US79466L3024)

Un de mes deux choix pour cette année (avec Nike). La fin 2021 a été chahutée pour l’entreprise, ce qui fera une décote d’achat intéressante. Et sur le long terme, l’intégration de services entre entreprises sera un secteur toujours plus porteur avec la digitalisation de nos vies. Il faudra rester attentif toutefois à son secteur principal, celui de la relation client. Comme d’autres, il doit s’engager sur la voie de l’intégration de l’IA. Quelles seront les entreprises qui définiront les bonnes solutions et celles qui prendront des impasses ? A surveiller donc.

- Sartorius (FR0013154002)

Le titre a chuté de 7 % depuis mon achat, au plus haut de sa valeur. J’ai toutefois toute confiance en lui pour rebondir, il a une excellente résilience (2000). Par ailleurs, la pandémie devient progressivement une épidémie cyclique, comme la grippe hivernale. Une stratégie de dépistage et de vaccination régulière, à un ou deux vaccins l’an devra être mise en œuvre, source fondamentale de demande en matériel de laboratoire pour les prochaines années.

- Eurofins (FR0014000MR3)

Autre titre médical de confiance. Ne voulant pas surinvestir dans le domaine, je me contente de Sartorius.

La composition d’Adapera depuis le 3 janvier est donc celle-ci :

| Accenture | 353,40 | 23,68 % |

| Apple | 326,53 | 21,88 % |

| Nike | 197,26 | 13,22 % |

| Salesforce | 202,34 | 13,56 % |

| Sartorius | 108,58 | 7,28 % |

| Sherwin | 294,62 | 19,74 % |

| Fonds libres | 9,82 | 0,66 % |

| Total | 1492,54 | 100,00 % |

Je vous donne rendez-vous pour la prochaine lettre, en mars, avec un bilan au 28 février.

En attendant, prenez soins de votre santé que tous vos gains boursiers ne sauront remplacer et je vous souhaite une excellente année 2022 !

Avertissement : les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Un placement en bourse ne bénéficie d’aucune garantie ou protection et comporte un risque de perte en capital. Les éléments sectoriels et statistiques ne préjugent pas de la performance des entreprises des supports d’investissement. Ces articles ne reflètent que mes avis et vous présente les options d’investissement que j’ai choisies.